片碱生产商(生产片碱需要什么手续)

投资要点

滨化转债(发行规模14亿元,评级AA)条款比较常规,债底保护不错,预计目前平价下其上市首日获得的转股溢价率在14%-18%区间内,价格为112-116元。在配售30%时滨化转债留给市场的规模为16.80亿元,假设网上申购480万户则全额申购时中签率在0.035%左右。打新参与没有异议。不过从基本面维度考虑公司业绩或许还有触底可能,业务类似的鸿达转债在同样平价下转股溢价率低于市场平均水平,意味着市场暂时对此类标的不太看好。如果上市后滨化转债价格进入安全区间(例如110元以下),投资者可以适当考虑关注。

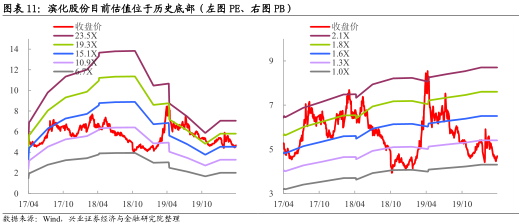

滨化股份具有五十年丰富的烧碱和环氧丙烷生产经验,是全国规模靠前的油田助剂厂商之一、国内最大的三氯乙烯、油田助剂供应商,位列2018中国石油和化工企业500强第42位。截至2018年公司拥有环氧丙烷产能28万吨/年(国内市场占有率约8.5%)、烧碱产能65万吨/年(山东省第一梯队)。由于主要产品多与基建、汽车、轻工行业相关,因此公司业绩与宏观经济周期关联度较高。另外,2018年公司完成6000吨/年电子级氢氟酸项目建设,产品达到G4等级要求。日韩贸易争端加剧导致日本限制出口韩国电子级氟化氢产品(主要应用于半导体生产),公司高浓度氢氟酸产品已经得到了部分韩国公司的关注。

2019H1公司实现营业收入/归母净利润30.90/2.50亿元,同比下降8.46%/ 45.75%。报告期内公司核心产品环氧丙烷、烧碱价格同比16.84%和24.36%,虽然销量略有上升但单品销售收入下滑14.12%/17.62%,相应地公司综合毛利率也下滑5.43个百分点至24.20%。另外由于黄河三角洲(滨州)热力有限公司于2018年4月份纳入合并范围(18Q1未被纳入),报告期内由于基数效应公司期间费用率提升2.89个百分点至12.86%。近期公司公布的2019年度业绩快报显示全年实现营业收入/归母净利润61.61/4.65亿元,同比下降8.74%/33.77%。报告期内公司主要产品烧碱、环氧丙烷价格较去年同期均有一定幅度下降,而其主要原材料原盐、丙烯价格下降幅度相对较小,成本压力增大,公司盈利能力同比下滑。

风险提示:烧碱和环氧丙烷市场竞争加剧风险,原材料价格大幅度波动,下游需求不及预期。

报告正文

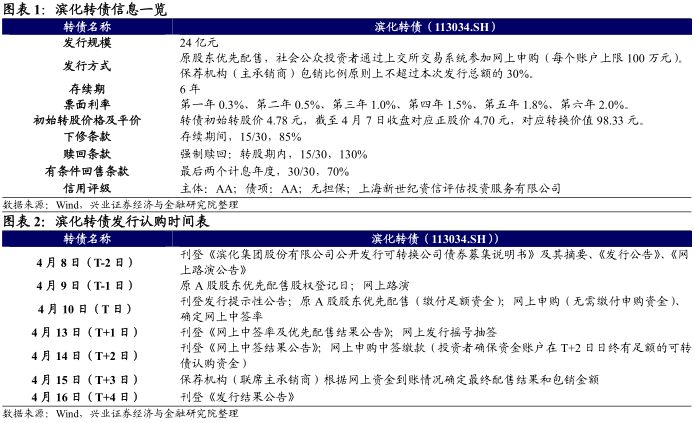

4月7日晚间,滨化股份发布公告将于2020年4月10日在网上共发行24亿元可转债,本次募集资金(扣除发行费用)将全部用于碳三碳四综合利用项目(一期)(拟投入募集资金24亿元)。

滨化股份打新分析与投资建议

条款常规,债底保护较好

滨化转债条款比较常规。按照中债(2020年4月7日)6年期AA企业债估值4.13%计算,到期按110元赎回,滨化转债的纯债价值约为90.67元,面值对应的YTM为2.41%,债底保护较高。若所有转债按照转股价4.78元进行转股,则对总股本(流通盘数量占比为100%)的摊薄幅度为32.52%。

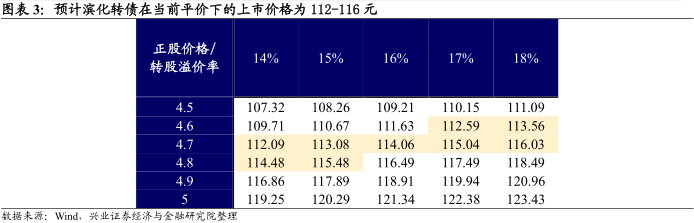

静态看,预计首日上市价格为112-116元

截至4月7日收盘滨化转债对应平价98.32元。滨化股份环氧丙烷产能处于国内领先水平、烧碱产能位居山东省第一梯队,具有较强竞争力。但自2017年以来两类产品价格持续整体是下降趋势,公司盈利能力下滑。受到公共卫生事件影响,预计产品下游需求也比较疲软。滨化转债定位可能与同样生产烧碱的鸿达转债(评级AA,规模24.27亿元,平价100.50元对应转债价格114.91元)类似。

静态看,预计目前平价下滨化转债上市首日获得的转股溢价率在14%-18%区间内,价格为112-116元。

预计中签率0.035%附近,积极参与

根据最新数据滨化股份的前两大股东为滨州水木有恒投资基金合伙企业(有限合伙)和张忠正,两者分别持有股权10.79%/8.40%,前十大股东合计持股36.55%。目前暂无公告披露股东配售亿元,在配售30%时滨化转债留给市场的规模为16.80亿元。

滨化转债仅设置网上发行,目前权益市场风险偏好有所降低但转债打新热情仍高,近期发行的瀚蓝转债(AA+、规模9.92亿元)、裕同转债(AA、规模14亿元)网上申购户数约为506/505万户。假设滨化转债网上申购480万户,则全额申购时中签率在0.035%左右。

打新参与没有异议。不过从基本面维度考虑公司业绩或许还有触底可能,业务类似的鸿达转债在同样平价下转股溢价率低于市场平均水平,意味着市场暂时对此类标的不太看好。如果上市后滨化转债价格进入安全区间(例如110元以下),投资者可以适当考虑关注。

滨化股份基本面分析

l深耕环氧丙烷及烧碱产品

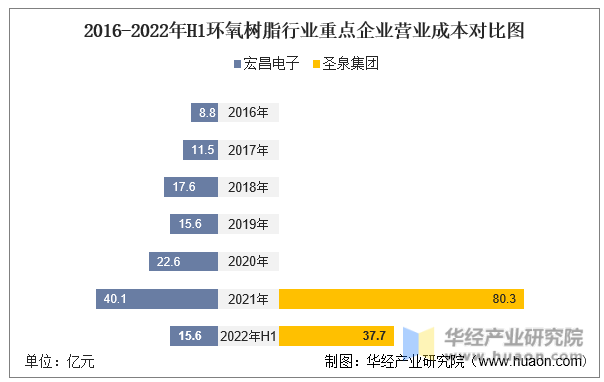

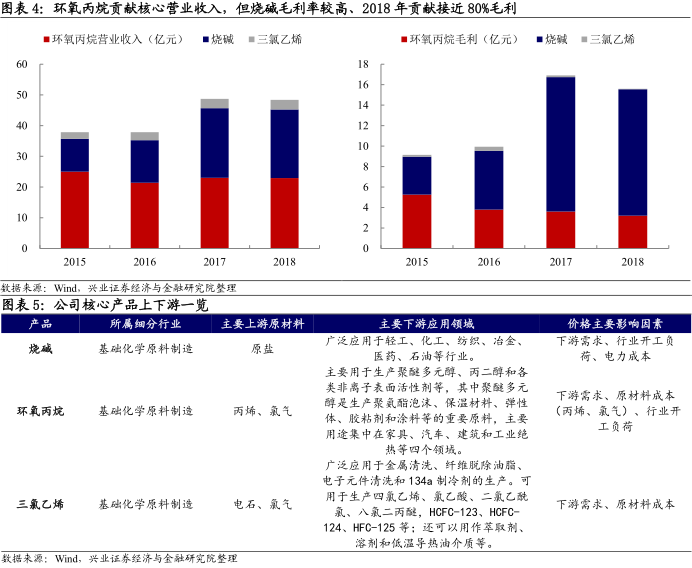

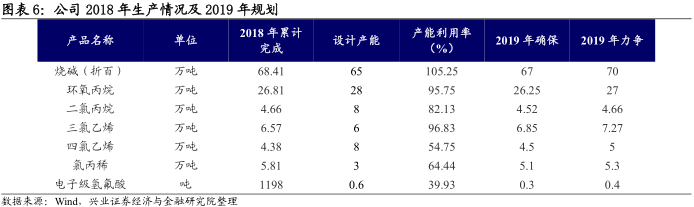

滨化股份具有五十年丰富的烧碱和环氧丙烷生产经验,是全国规模靠前的油田助剂厂商之一、国内最大的三氯乙烯、油田助剂供应商,位列2018中国石油和化工企业500强第42位。截至2018年公司拥有环氧丙烷产能28万吨/年、烧碱产能65万吨/年,主要产品环氧丙烷、烧碱、三氯乙烯合计贡献当年营收/毛利的约72%/84%,其中烧碱贡献营收/毛利约34%/66%,重要性不言而喻。由于主要产品多与基建、汽车、轻工行业相关,因此公司业绩与宏观经济周期关联度较高。

公司65万吨烧碱产能位居山东省第一梯队,其中分为:1)粒碱产能20万吨(国内最大的粒碱生产商);2)片碱20万吨(山东省龙头地位);3)其余为液碱或其他类别烧碱产能。粒片碱主要用于造纸、洗涤剂、合成脂肪酸、纺织印染工业用品等的生产。公司可以根据市场行情变化在液碱、粒片碱产品间进行调节转换,因此产品销售受市场波动影响较小。另外公司积极拓展食品级烧碱产品(主要用于食品加工、皮蛋生产、海产品干货浸泡、制药工业和调味品生产),目前已经成为国内最大的食品级烧碱生产企业,2018年年报披露当年公司销售食品级片碱、液碱比工业级多创造经济效益3235.8万元,同比增加59.32%。烧碱生产方面,公司离子膜装置整体能耗达到296kg标煤/吨,领先于全国329.23kg标煤/吨的能耗平均水平。公司4万吨/年氧阴极离子膜烧碱装置是全球首套工业化运行装置,比零极距电解槽能耗更低,吨碱直流电耗约1400kWh,吨碱电耗可节约655kWh,节能量超过30%。

公司环氧丙烷产能(截至2018年28万吨)、装置技术和运行水平均处于国内领先水平,2018年国内市场占有率约8.5%。该产品下游主要包括泡沫(软泡、硬泡)、丙二醇等。技术创新方面公司结合环氧丙烷装置多年运行经验,对皂化工艺和闪蒸系统进行优化,增加了皂化残液中高沸物有机物的回收流程,降低了污水处理难度,减轻了环保压力,同时降低了装置消耗;在原有余热回收基础上,优化了各系统换热流程,回收脱轻系统热量,节约了循环水用量;为解决尾气排放问题,将氯醇化尾气稀释,再经风机输送至粒碱熔盐炉作为助燃风焚烧;装置所有机泵全部采用了变频控制技术,并对部分大流量机泵采用梯级配置模式,节电效果显著。

另外值得注意的是,2018年公司完成6000吨/年电子级氢氟酸项目建设,产品达到G4等级要求。日韩贸易争端加剧导致日本限制出口韩国电子级氟化氢产品(主要应用于半导体生产),公司高浓度氢氟酸产品已经得到了部分韩国公司的关注。

烧碱、环氧丙烷盈利能力下降拖累公司业绩

滨化股份2018年实现营业收入67.51亿元,同比增长4.43%;实现归母净利润7.02亿元,同比下滑15.01%。报告期内公司环氧丙烷(2018年均价YoY+13.04%)、三氯乙烯(2018年均价YoY+4.88%)价格均同比上涨,烧碱(2018年均价YoY-1.95%)价格同比略微下滑,在产销比较稳定且有新品投产的情况下(电子级氢氟酸项目)营业收入略有增长;但部分主要原材料涨幅较高(以丙烯为例,均价同比涨幅14.01%,超过同期下游产品环氧丙烷涨幅)导致产品毛利率同比下滑拖累业绩(烧碱、环氧丙烷、三氯乙烯毛利率同比分别下滑1.67、2.77、4.11个百分点至14.01%、55.17%、1.73%),公司整体毛利率、净利率下滑1.40/2.36个百分点。

2019H1公司实现营业收入/归母净利润30.90/2.50亿元,同比下降8.46%/ 45.75%。报告期内公司核心产品环氧丙烷、烧碱价格同比16.84%和24.36%,虽然销量略有上升但单品销售收入下滑14.12%/17.62%,相应地公司综合毛利率也下滑5.43个百分点至24.20%。另外由于黄河三角洲(滨州)热力有限公司于2018年4月份纳入合并范围(18Q1未被纳入),报告期内由于基数效应公司期间费用率提升2.89个百分点至12.86%。

近期公司公布的2019年度业绩快报显示全年实现营业收入/归母净利润61.61/4.65亿元,同比下降8.74%/33.77%。报告期内公司主要产品烧碱、环氧丙烷价格较去年同期均有一定幅度下降,而其主要原材料原盐、丙烯价格下降幅度相对较小,成本压力增大,公司盈利能力同比下滑。

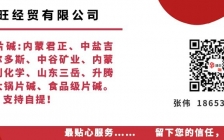

目前估值位于历史底部,大股东质押比较较高

截至4月7日收盘,滨化股份PE(TTM)15.6倍,PB(LF)1.14倍,对于周期品种而言PE高位、PB低位基本可以认为估值已经在底部区域。公司股价暂不受到解禁股压力,大股东质押其约94%股权,公司整体股权质押比例为10.19%。

风险提示:烧碱和环氧丙烷市场竞争加剧风险,原材料价格大幅度波动,下游需求不及预期。

相关报告

文章评论(0)